天风证券:给予东方电子买入评级

天风证券股份有限公司孙潇雅近期对东方电子进行研究并发布了研究报告《国内稳步增长,海外市场加速突破》,给予东方电子买入评级。

东方电子(000682)

经营业绩持续稳定增长,公司24年实现新中标额超100亿元

24年实现营收75.45亿元,yoy+16.47%;归母净利润6.84亿元,yoy+26.34%;扣非净利润6.48亿元,yoy+37.69%。毛利率33.71%,yoy+0.01pcts。净利率9.85%,yoy+0.50pcts。

24年公司实现新中标额超100亿元,支撑后续公司业绩增长。

25Q1营收14.06亿元,yoy+10.04%;归母净利润1.21亿元,yoy+19.22%;扣非净利润1.14亿元,yoy+18.89%。毛利率31.20%,yoy-1.16pcts。净利率7.19%,yoy+0.21pcts。

24年拆分:

1、调度及云化服务:24年实现收入12.90亿元,yoy+17.11%,毛利率37.70%,同比下降1.70pcts。

2、输变电自动化业务:24年实现收入8.57亿元,yoy+37.50%,毛利率38.35%,同比上升0.42pcts。

3、智能配用电业务:24年实现收入43.24亿元,yoy+17.06%,毛利率32.57%,同比上升0.35pcts。

4、综合能源及虚拟电厂:24年实现收入2.20亿元,yoy+12.43%,毛利率32.79%,同比上升2.87pcts。

5、新能源及储能业务:24年实现收入2.96亿元,yoy-13.90%,毛利率25.66%,同比上升2.42pcts。

6、工业互联网及智能制造:24年实现收入4.48亿元,yoy+12.38%,毛利率22.68%,同比下降1.12pcts。

25年展望:公司国内业务稳步进行,海外市场有望加速开拓

国内方面,智能配用电业务预计将持续发挥产业链全优势,并挖掘南方电网配网市场潜力;输变电自动化业务将加速拓展变电站巡检和辅控市场。海外方面,公司借助渠道布局欧洲和南美等新市场,推动公司海外成熟产品和方案的落地;稳固马来西亚、泰国等传统优势市场的存量业务,积极拓展岸电、光伏、新能源、储能等业务。

盈利预测

我们持续看好公司已有优势业务的稳定增长、海外市场突破有望带来增量。基于公司24年及25Q1经营情况,我们调整公司25-27年营业收入预测至89.3、105.4、122.3亿元(原值为25-26年98.2、122.2亿元),归母净利润8.2、10.1、12.0亿元(原值为25-26年8.8、10.8亿元),对应当前估值16、13、11X PE,维持“买入”评级。

风险提示:电网投资力度不及预期;新能源应用放缓,导致配网自动化、电网智能化推行进度受影响;市场竞争风险;境外业务经营风险。

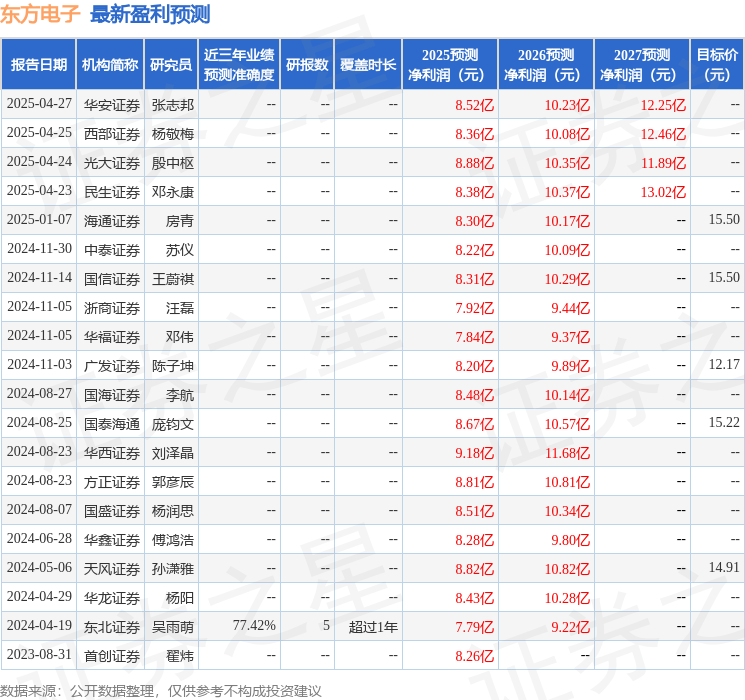

证券之星数据中心根据近三年发布的研报数据计算,东北证券吴雨萌研究员团队对该股研究较为深入,近三年预测准确度均值为77.42%,其预测2025年度归属净利润为盈利7.79亿,根据现价换算的预测PE为16.52。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级5家。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。