中国银河:给予航天电子买入评级

中国银河证券股份有限公司李良,胡浩淼近期对航天电子进行研究并发布了研究报告《航天电子点评报告:Q3收入同比大增,资本运作完善业务布局》,给予航天电子买入评级。

航天电子(600879)

核心观点

事件:公司发布2025年三季报,2025前三季度公司实现营收88.35亿元,较上年同期下降4.32%,实现归母净利润2.09亿元,较上年同期下降62.77%。

Q3同比收入大增,扣非后业绩亮眼:前三季度公司营收88.35亿元,YOY-4.3%,与航天电工剥离有关;归母净利润2.09亿元,YOY-62.8%。2025Q3营收30.14亿元(YoY+98.0%,QoQ-26.9%)。归母净利0.35亿元(YoY-88.7%,QoQ-75.4%),环比来看,Q2集中交付导致基数较高,因此Q3有所回落。同比来看,利润骤降主因上年同期处置航天电工投资收益2.08亿元,扣非后归母净利0.20亿元(YoY+29.9%),业绩亮眼。

毛利率承压,费用管控改善:2025前三季度毛利率19.0%,同比下降3.8pct,其中Q3毛利率持续下行,仅为16.1%(YoY-23.7pct,QoQ-1.9pct),公司主营产品毛利持续下行,综合毛利承压。期间费用率16.4%,YoY-3.0pct,费用管控优化。其中管理、销售、研发费用率分别降低0.5pct、1.2pct和1.2pct。

应收项高企,现金流改善:公司应收票据和账款110.0亿元,较年初大增40.37%,或受航天领域结算周期影响。此外,经营活动现金流净额-32.33亿元,同比净流出缩减,现金流状况改善。

合同负债和存货上行:前三季度合同负债19.6亿元,较年初增长3.5%,较H1增长9.5亿元,环比上行。存货225.1亿元,较年初增长11.19%,或因下游订单需求提前备货。

筹划资产置换+增资扩股子公司,完善业务板块布局。公司9月12日公告筹划与控股股东旗下西安微电子所、北京遥测所及上海科学仪器厂进行三项关联资产置换,涉及资产账面价值约8-10亿元。公司拟置入西安太乙电子67%股权及两项核心技改资产,同时置出航天兴华100%股权、密码与信息安全及深空探测类业务资产。此次置换将优化资产结构、改善财务状况,并将太乙电子的元器件检测业务纳入体内,有望强化公司在集成电路领域的产业链协同与盈利能力。同时,公司增资扩股航天飞腾和重庆航天公司,有利于促进公司内部协同发展,完善业务板块布局。

军贸+新兴市场,助力公司多点开花。面对商业航天、低空经济和卫星互联网等新兴市场机遇,公司加快开展产业、产品布局调整和产品谱系拓展优化,积极对接各类新兴市场并逐步取得成效,助力公司可持续发展。公司无人系统产品在海外持续保持旺盛需求,多个国家采购项目正在积极洽谈,公司开展优化海外出口产品的科研生产管理体制,对重点单机产品提前开展预投产,大幅缩短了出口交付周期;无人系统产品的出口对公司航天电子信息产品海外市场开拓的带动效应逐步显现,相关配套产品有望实现独立出口。

投资建议:预计公司2025-2027年净利润分别为5.64/7.61/9.87亿元,EPS分别为0.17/0.23/0.30元,当前股价对应PE分别为66/49/38倍。维持“推荐”评级。

风险提示:下游行业需求波动的风险;客户延迟验收的风险;市场竞争和军品审价导致毛利率下降的风险。

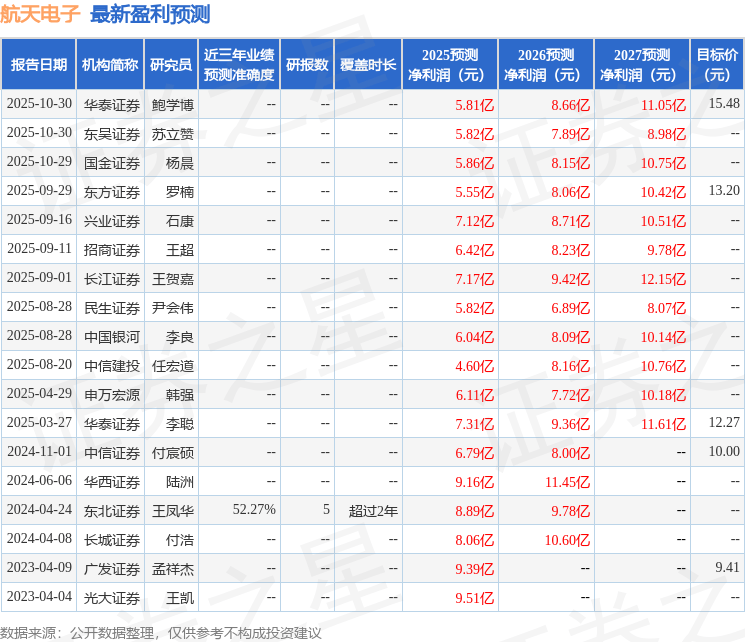

证券之星数据中心根据近三年发布的研报数据计算,东北证券王凤华研究员团队对该股研究较为深入,近三年预测准确度均值为52.27%,其预测2025年度归属净利润为盈利8.89亿,根据现价换算的预测PE为40.67。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级9家,增持评级1家;过去90天内机构目标均价为14.13。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。