天风证券:给予上声电子买入评级

天风证券股份有限公司孙潇雅,王彬宇近期对上声电子进行研究并发布了研究报告《24年业绩稳步增长,25Q1业绩承压》,给予上声电子买入评级。

上声电子(688533)

2024年业绩稳步增长,25Q1业绩承压。

2024年公司实现营业收入27.76亿元,同比+19.32%;归母净利润2.35亿,同比+47.92%;扣非归母净利润1.89亿,同比+21.00%。②2025Q1公司实现营业收入6.36亿元,同比+6.40%;归母净利润0.27亿元,同比-53.27%;扣非归母净利润0.24亿元,同比-43.03%。③公司2024年毛利率25.13%,同比-0.35pct;24年销售净利率8.42%,同比+1.59pct。2025Q1公司销售毛利率为20.62%,同比-4.05pct。④2025Q1销售费用率为0.82%,管理费用率为7.85%,研发费用率为7.10%,财务费用率为-0.60%。

分业务看,2024年营收增加,产品线具备扩大空间。

2024年,扬声器营收20.50亿元,同比+10.84%,主要产品销量保持稳健增长。功放营收5.34亿元,同比+47.97%,占比19.23%;AVAS营收1.21亿元,同比+40.10%,占比4.35%。2024年,公司继续保持高强度研发投入,在巩固车载音响系统既有优势外,着力研发成长中的汽车电子和声学应用软件,扬声器营收稳健增长,功放、AVAS产品快速放量。

新产能平稳爬坡,积极推动海外扩张。

公司继续推进智能制造、产线自动化升级、节能降耗、降本增效工作。合肥工厂于2024年竣工投用,产能正处于爬坡之中。合肥新工厂将进一步提升公司产能及工艺水平,提升公司智能制造能力,丰富国内的生产基地布局,更好地适应客户和市场的需求。为贴近客户,公司根据汽车产能分布和客户所在地区情况,分别在中国、捷克、巴西、墨西哥设立车载扬声器生产基地,初步形成了辐射主要汽车生产地区的全球布局。公司产品主要面向汽车前装市场,公司目前已深度服务了吉利、奇瑞、长城、上汽、北汽、福特、通用、大众、奔驰、奥迪、宾利、Stellantis、宝马、现代、蔚来、零跑等众多知名车厂及新势力车厂。

盈利预测与投资建议:考虑到公司25Q1业绩承压,我们下调盈25年盈利预测并新增26-27年预测,预计公司2025-2027年实现归母净利润2.65/3.59/4.29亿元,当前市值对应25-27年P/E14.99/11.07/9.25倍,维持“买入”评级。

风险提示:原材料价格上行;宏观经济波动;汽车产销不及预期;新项目获取不及预期。

证券之星数据中心根据近三年发布的研报数据计算,南京证券高宏研究员团队对该股研究较为深入,近三年预测准确度均值为79.84%,其预测2025年度归属净利润为盈利3.26亿,根据现价换算的预测PE为11.95。

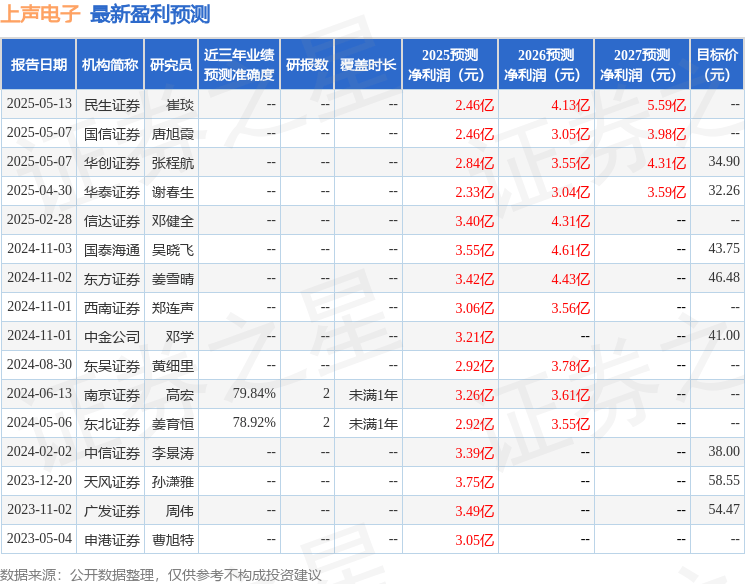

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为36.52。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

上一篇:示波器怎么使用