寒武纪跌超5%,科创芯片50ETF(588750)缩量回调!融资客坚定出手,ETF融资余额创新高!科技大厂加大本土芯片采购,下半年芯片业绩展望来了

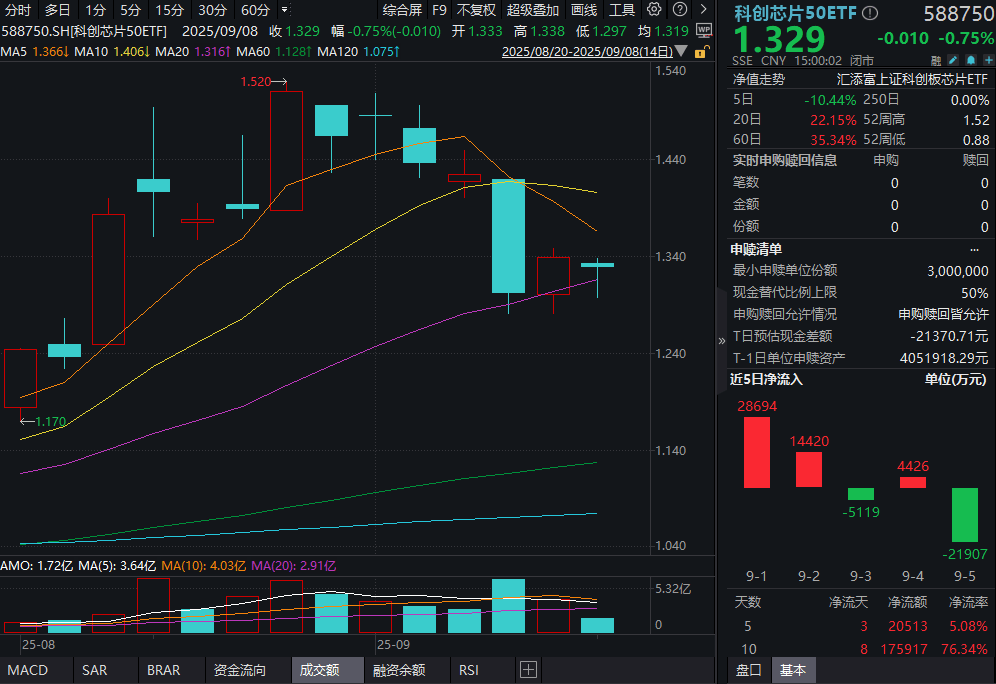

9月8日,A股震荡上行,科创芯片板块小幅回调,科创芯片50ETF(588750)盘中V型反转,截至收盘,跌0.75%。值得注意的是,科创芯片50ETF(588750)融资余额超8000万元,创纳入两融标的以来新高!

科创芯片50ETF(588750)标的指数多数回调,寒武纪大跌超5%,华虹公司跌近3%,中微公司涨超6%,华海清科涨超1%,澜起科技、沪硅产业等微涨。

截至15:00,成分股仅做展示使用,不构成投资建议。

消息面上,国内科技巨头加大本土芯片采购。国元证券指出,2025年第二季度,百度、阿里巴巴和腾讯共计投入616亿元人民币用于资本支出,同比增长168%,主要用于AI基础设施和本土芯片采购。中国计划在2026年前将AI芯片产量提升至目前的三倍,以降低对海外GPU的依赖。(来源于国元证券20250908《OpenAI与博通自研AI芯片预计2026年量产,中国科技巨头加大本土芯片采购》)

【基本面:二季度半导体多数子板块实现业绩高速增长】

天风证券指出,2季度半导体多数子板块实现业绩高速增长。晶圆代工:产能满载+涨价启动,国产龙头引领景气。中芯国际2025H1营收同比增长23.1%,华虹半导体营收增长19.1%,Q2产能利用率均超90%,预计Q3将继续增长。Q3龙头厂商或开启涨价,中芯国际指引环比增长5%-7%,华虹功率器件及模拟芯片需求强劲,长期看,国产替代+先进制程突破将成为持续增长动力。封测:先进封装需求增长,技术升级驱动增长,长电科技、通富微电、华天科技三大龙头营收同比分别增长20.1%、17.67%和15.81%,先进封装技术持续突破。设备材料零部件:国产替代深化,订单展望乐观。北方华创H1营收161.42亿元(+29.51%),立式炉/PVD/刻蚀设备出货均破千台;沪硅产业300mm硅片产能达75万片/月。整体来看,设备材料零部件板块因外部限制加速国产化,叠加先进制程产线布局,整体板块订单展望乐观。(来源于《25Q2半导体业绩总结及展望:AI驱动与国产替代共筑成长主线》)

【下半年展望:全球半导体增长延续乐观增长走势,2025年AI驱动下游增长】

天风证券认为,综合来看2025年,全球半导体增长延续乐观增长走势,2025年AI驱动下游增长。同时,政策对供应链中断与重构风险持续升级,国产替代持续推进。二季度各环节公司业绩预告亮眼,展望三季度半导体旺季期,建议关注存储/功率/代工/ ASIC/ SoC业绩弹性, 设备材料、算力芯片国产替代。存储板块预估3Q4Q25存储器合约价涨幅持续高增,企业级产品持续推进,带动龙头公司季度业绩环比增长明确,利基型存储25Q3有望开启涨价。功率模拟板块市场复苏信号已现,2季度业绩增速喜人。晶圆代工龙头开启涨价,H2业绩展望乐观,3季度预期稼动率持续饱满。端侧AI SoC芯片公司受益于端侧AI硬件渗透率释放,一二季度业绩已体现高增长,叠加2季度末3季度初AI眼镜密集发布,后续展望乐观。ASIC公司收入增速逐步体现,Deepseek入局助力快速发展。CIS受益智能车需求及龙头手机新品发布带动需求迭升。设备材料板块,头部厂商2025H1业绩表现亮眼,同时国产替代持续推进+行业在新一轮并购重组及资本运作推动下加速资源整合,助力本土头部企业打造综合技术平台并强化全球竞争力。(来源于《25Q2半导体业绩总结及展望:AI驱动与国产替代共筑成长主线》)

【如何布局AI驱动与国产替代逻辑交织的芯片板块?科创芯片50ETF(588750)四大优势值得关注!】

芯片产业链长、覆盖环节多,投资难度高,因此指数化投资是简单高效的投资选择。相比于其他芯片产品,科创芯片50ETF(588750)具备以下特点:

1、数据显示,对比全市场同类,科创芯片50ETF(588750)近一年跟踪精度、及其场外联接基金的表现均大幅领先;资金显然也是注意到这个关键点,科创芯片50ETF(588750)年内获资金净流入超22亿元,同类领先!科创芯片50ETF(588750)最新规模已超43亿元,规模及流动性完全满足投资者的各类交易需求(截至20250901,数据来源于上交所、Wind)。

2、芯片龙头孵化器:近3年来超90%的芯片公司选择在科创板上市,对芯片核心产业链环节(芯片设计、制造和设备等)覆盖度达90%,同类指数领先(申万三级行业口径,截至20250828)。

业绩过硬高成长:科创芯片指数2025年Q1净利润增速高达70%,领先同类(数据来源于Wind,截至20250331)。

注:成分股仅做展示使用,不构成投资建议

4、涨跌幅限制为20%,更高弹性:在行情爆发时,20%涨跌幅限制的科创芯片指数向上修复弹性更强!924以来,科创芯片指数累计涨幅达144%,领先其他芯片指数。

数据来源:Wind

看好算力底层核心硬科技,聚焦科创芯片!$科创芯片50ETF(588750)跟踪复制科创芯片指数,涨跌幅弹性高达20%,覆盖算力底层核心——尖端芯片产业链,高纯度、高锐度、高弹性!低门槛布局AI算力核心环节,抢反弹快人一步!场外投资者可关注联接基金(A:020628;C:020629),可7*24申赎。

风险提示:基金有风险,投资需谨慎。本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。科创芯片50ETF(588750)跟踪上证科创板芯片指数,指数2020-2024年近5年的收益率为58.43%、6.87%、-33.69%、7.26%、34.52%。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的“买者自负”原则。以上基金均属于较高风险等级(R4)产品,适合经客户风险承受等级测评后结果为进取型(C4)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。

科创板股票竞价交易的价格涨跌幅限制比例为20%,但在首次公开发行上市后的前五个交易日,进入退市整理期的首日以及上交所认定的其他情形下不实行涨跌幅限制。科创板企业业务模式较新,业绩波动可能性较大,不确定性较高,投资者应当关注可能产生的股价波动风险,审慎开展投资。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。