芯片大佬虞仁荣,又收获一个IPO

6月20日,新恒汇电子股份有限公司(以下简称“新恒汇”)正式在深圳证券交易所创业板挂牌上市。作为公司实际控制人及第一大股东,新恒汇是虞仁荣除豪威集团(前称韦尔股份)在A股收获的第二个IPO。此外虞仁荣在2025年福布斯全球亿万富豪榜上,以61亿美元财富位列第569位。

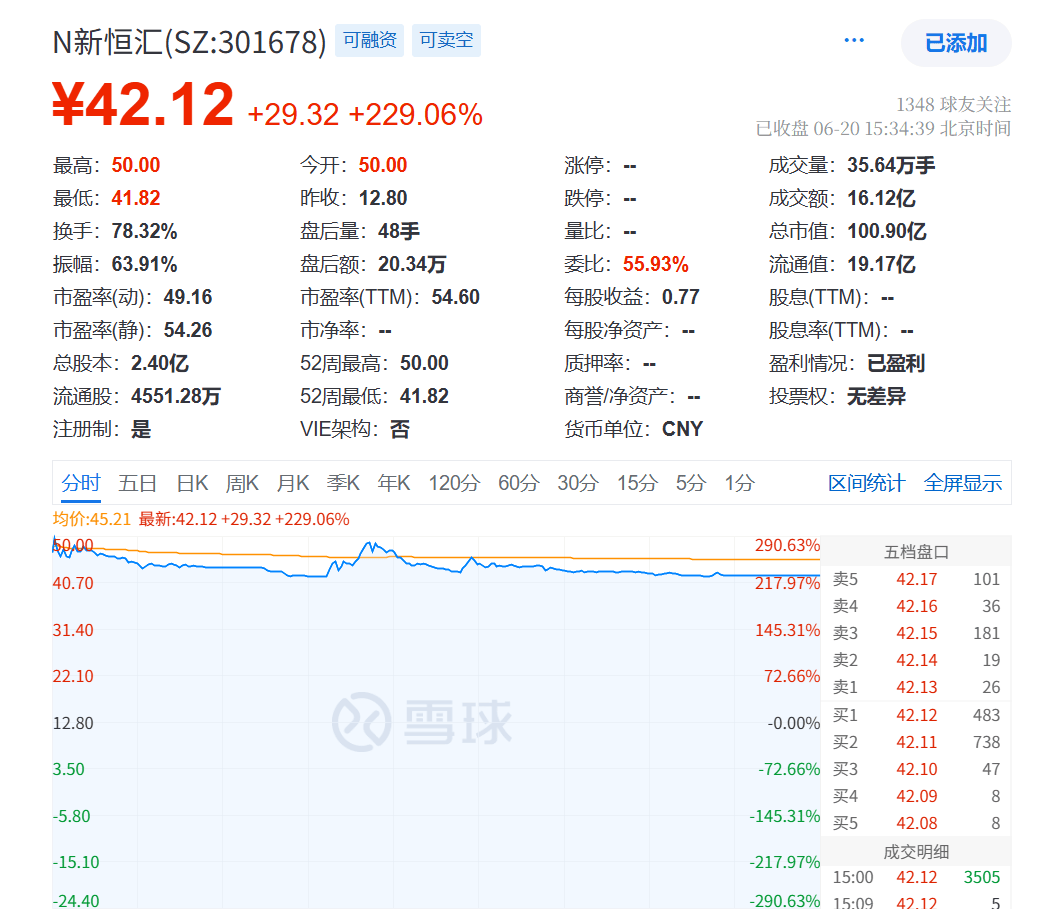

据悉,新恒汇此次IPO发行5988.89万股,发行价为每股12.8元的价格,募集资金7.666 亿元。上市首日,新恒汇股价暴涨。截至收盘,新恒汇报42.12元/股,较发行价涨229.06%,总市值为100.90亿元。

来源:雪球

新恒汇创立于2017年底,主要为上游安全芯片设计厂商和下游智能卡厂商提供关键封装材料柔性引线框架产品和智能卡模块封测服务。其主要业务包括智能卡业务、蚀刻引线框架业务以及物联网 eSIM 芯片封测业务,被广泛应用于通讯、金融、交通及身份认证等领域的智能卡产品中。

在发展历程上,新恒汇由恒汇电子、凯胜电子重组而来。

据了解,2016年恒汇电子、凯胜电子走在破产边缘时,恒汇电子的大客户紫光同芯,为避免恒汇电子破产倒闭后法国Linxens一家独大处于垄断地位,保证自身供应链安全,其母公司紫光国微计划并购恒汇电子。但由于恒汇电子资不抵债,该收购议案未通过。

而时任紫光国微的总裁、副董事长,并主导本次收购工作的任志军,非常看好恒汇电子封装材料的业务发展。在紫光国微收购计划取消后,任志军想要以投资人名义收购恒汇电子。于是他找到了清华校友虞仁荣以及投资机构上海矽澎。

对于校友任志军的邀请,虞仁荣接受了,但虞仁荣和上海矽澎的投资前提是任志军在收购完成后加入新恒汇,在新恒汇进行全职管理工作。

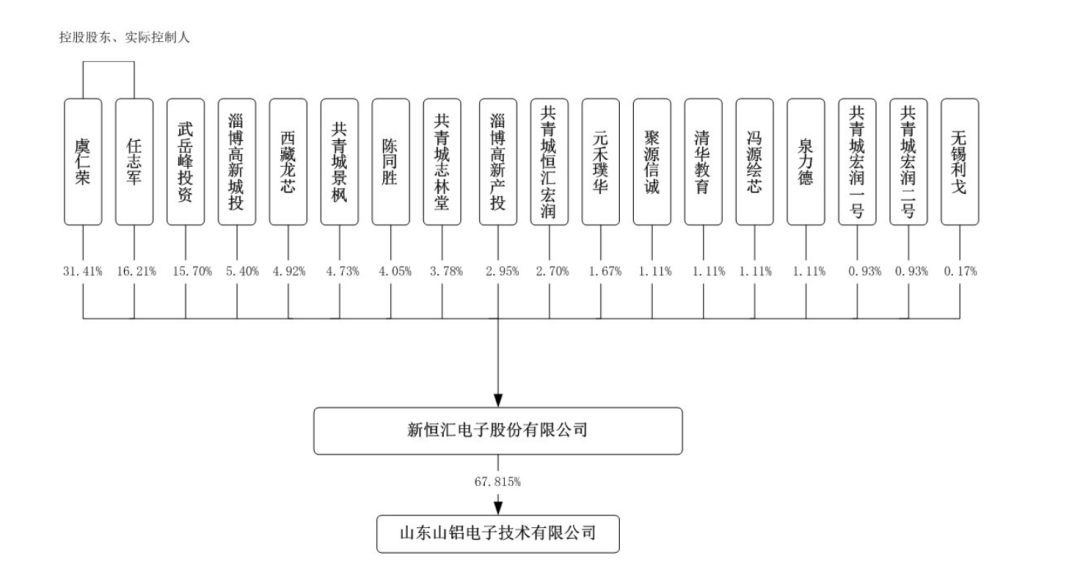

如今的股权结构上,虞仁荣、任志军为控股股东及共同实际控制人,其中虞仁荣合计持有31.96%股份,为新恒汇的第一大股东;任志军合计持有新恒汇19.31%的股份,为第二大股东,并担任董事长。

来源:招股书

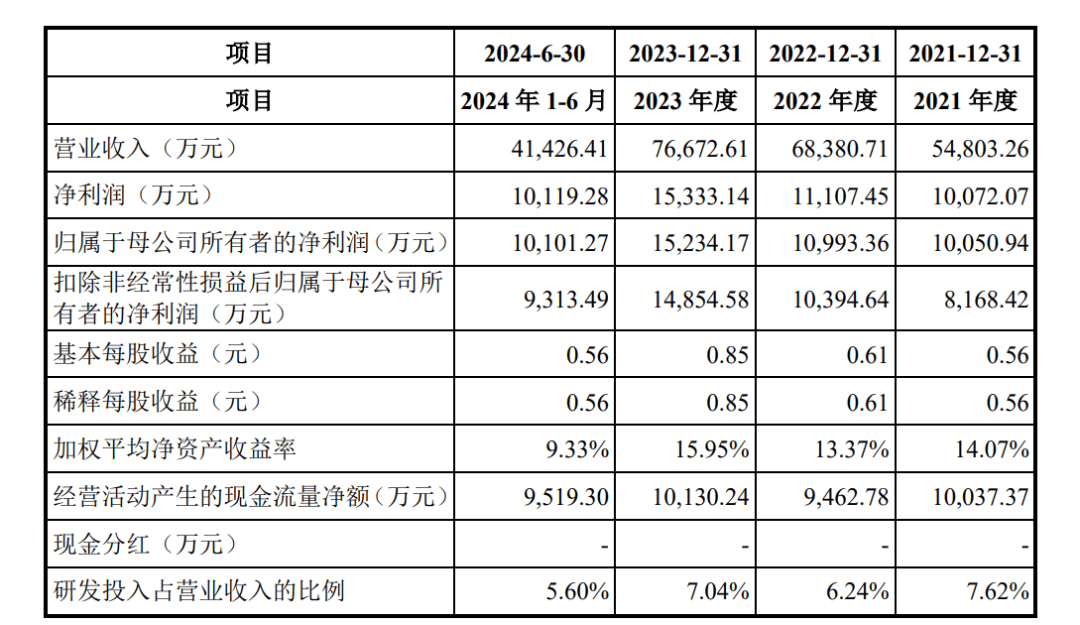

重组之后的新恒汇重新迸发活力。业绩方面,2022年、2023年及2024年,新恒汇实现营收分别为6.05亿元、7.67亿元及8.42亿元;归母净利润分别为1.1亿元、1.52亿元及1.86亿元。

来源:招股书

新恒汇收入主要由智能卡业务和蚀刻引线框架产品组成。2022年、2023年及2024年,新恒汇的智能卡业务实现的销售收入分别为5.62亿元、5.83亿元及5.62亿元,占主营业务收入的比重分别为84.45%、78.35%及69.28%。

蚀刻引线框架产品方面,新恒汇于2019年1月开始投入研发,2020年9月开始小批量出货。2022年、2023年及2024年,新恒汇该业务的销售收入分别为7741.01万元、1.27亿元及1.94亿元。

此外,柔性引线框架行业进入壁垒较高,目前全球具备大批量 稳定供货的柔性引线框架生产厂家主要有 3 家,包括法国 Linxens、发行人及韩 国 LG Innotek,新恒汇的市场份额排名第二。目前,新恒汇还具有年产约 23.74 亿颗智能卡模块生产能力,是国内主要的智能卡模块供应商之一。

值得注意的是,2021年、2022年、2023年及2024年上半年,新恒汇对公司的第一大客户紫光同芯的销售收入分别为 8047.72 万元、1.49亿元、1.36亿元及5584.98 万元,占营业收入的比重分别为 14.68%、21.72%、17.67%及13.48%。大客户销售占比下降,主要是紫光同芯母公司紫光集团于 2018 年收购法国 Linxens 后,紫光同芯与法国 Linxens 成为关联方,紫光同芯因此调整了采购策略,将部分订单需求转移至法国 Linxens。

来源:直通IPO