国产替代下,中微半导体赴港上市机遇几何?

最近关于半导体概念股的消息有点多。英伟达(NVDA.US)出口中国受阻,或使得国内企业对国产半导体设备的需求增加,这也带动了A股半导体产业“国产替代”概念股的上涨,中微半导体(688380.SH)就是其中之一。

最近,该公司也向港交所(00388.HK)提交了上市申请文件,计划赴港上市。恰好在同一天,传闻台积电(TSM.US)将2纳米节点的费用至少上调一半,引发了代工厂的涨价传言,中芯国际(00981.HK)、华虹半导体(01347.HK)等代工厂股价上扬,然而,这对于中微半导体等无晶圆厂而言却非好事,因为它们主要依靠中芯国际等代工厂为其生产晶圆,而将自身的资源聚焦在设计、研发与销售方面。

那么,中微半导体赴港上市,对于港股投资者来说是否有可以把握的机遇?

中微半导体的主营业务

中微半导体的核心产品是微控制器(MCU)。该公司表示,以2024年出货量计,其为中国排名第一的MCU企业,而按收入计则排名第三。

中微半导体的核心业务是设计和开发MCU,旗下产品进一步延伸至各类系统级芯片(SoC)和专用集成电路(ASIC),专注于这些芯片的设计、研发和销售,整合嵌入式演算法和支持软体,提供一站式的智能控制解决方案。

该公司遵循无晶圆业务模式运营,也就是说将资源聚焦于IC设计、平台开发和创新,由晶圆代工厂和半导体封装测试服务供应商负责生产,另外该公司也在四川遂宁有自己的封装和测试生产线,2025年上半年的封装生产线和测试生产线产能使用率分别为69.4%和66.8%。

中微半导体在泛消费和高端赛道有一定的竞争力。根据其聘用的弗若斯特沙利文的数据,以2024年收入计,中微半导体在中国智能家电领域MCU芯片市场排名第一、消费电子领域MCU芯片市场排名第二。该公司表示已成功突破MCU芯片高端化应用壁垒,顺利切入工业控制与汽车电子两大高增长赛道,其中工业控制领域重点聚焦无刷直流电机(BLDC)的解决方案,而汽车电子领域则持续研发先进的M4和RISC-V架构车规级产品。该公司还表示已成功在AI、数据中心、机器人等细分领域实现产品落地,未来会持续研发投入,推动MCU产品在这些前沿领域的快速渗透。

中微半导体表示,2025年上半年,工控产品收入按年有31.6%的增长,汽车电子领域产品收入有按年44.3%的增长,均远超其同期的整体收入增幅17.6%。

2024年和2025年上半年,中微半导体五大客户贡献的收入占其总收入的比重分别为24.7%和24.0%,而最大客户的占比分别为11.5%和10.3%,但相对来说,该公司对供应商的依赖较大,其向五大供应商的采购额于2024年和2025年上半年的合计占比分别为85.6%和84.8%,向最大供应商采购的占比分别达到48.0%和50.4%,主要采购晶圆。

中微半导体自2022年起在上海证交所科创板上市。这次计划通过赴港IPO筹资,提升研发能力并加强技术开发平台,进行策略性投资和收购,在香港设立全球运营及研发中心,用于营运资金及一般企业用途。

值得留意的是,今年以来已有好几家中微半导体的竞争对手提出赴港上市,甚至已经上市。

赴港上市的竞争对手

A股上市的峰岹科技(688279.SH)已于今年7月9日在港交所上市,是第一家AH股份上市的芯片设计公司。峰岹科技(01304.HK)的主要业务是电机控制类MCU的研发与销售,产品广泛应用于消费电子、工业自动化、新能源汽车等多个领域。其7月初IPO时的港股发售价为120.50港元,现价199.00港元较其发售价上涨了65.15%。但是对比于A股,其H股股价仍较A股折让27%,或反映港股投资者相对于A股投资者仍较为审慎。

此外,兆易创新(603986.SH)和国民技术(300077.SZ)也向港交所提交了上市申请。

兆易创新是多元芯片设计公司,为客户提供包括Flash、利基型DRAM、MCU、模拟芯片及传感器芯片等多样化芯片产品。根据其聘请的弗若斯特沙利文提供的数据,以2024年销售额计,兆易创新的MCU全球排名第八、中国内地第一。

国民技术是一家平台型集成电路设计公司,聚焦通用MCU、专业市场芯片、射频芯片和BMS四大产品线,覆盖汽车电子、智能家电、物联网终端等应用场景。根据其聘请的灼识咨询资料,按2024年收入计,其在全球平台型MCU市场中,在中国企业中名列前五,在全球32位平台型MCU市场中,在中国企业中名列前三;在内置商业密码算法模块的中国MCU市场排名第一。但该公司当前仍为亏损状态。

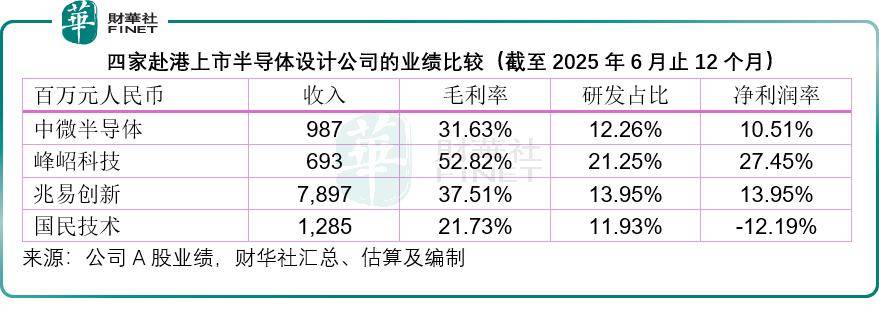

见下表,就截至2025年6月末止12个月按中国会计准则编制的财务数据来看,中微半导体的毛利率和净利润率均落后于峰岹科技和兆易创新,仅比国民技术好一点,研发的投入也未算十分进取。该公司计划通过港股IPO筹资用于提升研发能力,但从其盈利能力来看,研发投入回报的效果未来能否跑赢竞争对手仍有待验证。

从估值来看,这四家公司的A股估值都极高,当前仍为亏损的国民技术市值有148亿元人民币,相当于其截至2025年6月末止12个月营收的11.54倍。中微半导体、峰岹科技和兆易创新的市盈率均在100倍以上,见下表,鉴于峰岹科技的H股较A股具有大幅折让,中微半导体在港股市场的估值水平很可能也将面临类似的“折价”考验。

因此,评估其港股投资机遇的关键,在于辨析当前环境下“国产替代”的长期利好与“上游成本上升”的短期压力这两股力量如何相互作用,并判断中微半导体能否在竞争中脱颖而出。

结语

中微半导体赴港上市,正处在机遇与挑战并存的复杂节点。一方面,英伟达出口受阻催生的“国产替代”浪潮是明确的长期利好。英伟达等国际巨头出口受限,强化了国内产业链自主可控的紧迫性,作为中国领先的MCU企业之一,中微半导体有望直接受益于国内客户为保障供应链安全而增加的采购需求。这不仅能为公司带来更稳定的订单,也为其在资本市场讲述“国产龙头”故事提供了强有力的支撑,有助于提升其估值水平和吸引投资者关注。

然而,另一方面,上游晶圆代工厂的潜在提价,则为中微半导体的短期盈利能力蒙上了一层阴影。作为无晶圆厂模式的公司,中微半导体严重依赖中芯国际等国内代工厂进行生产。台积电2纳米制程大幅涨价的传闻,虽不直接适用于中微目前主流的制程节点,却可能引发整个代工行业的“跟风”效应或价格重估。若国内代工厂也随之调整价格以覆盖其先进制程研发成本或改善自身盈利,中微半导体将直接面临原材料(晶圆)成本上升的压力。

在港股市场,投资者通常比A股投资者更为理性,对盈利能力和成本控制的关注度更高。单纯的“国产替代”概念可能难以支撑其在A股市场那样的极高市盈率。因此,中微半导体在港股IPO的定价,将是一场激烈的博弈。申请上市文件披露的供应商集中度风险(最大供应商采购占比超50%)在此刻被放大。港股投资者会格外审视公司供应链的稳定性和议价能力。

峰岹科技作为先行者,其H股上市后的市场表现(股价大幅上涨但相对A股仍有折价)为市场提供了重要参考。投资者会将中微半导体与峰岹科技,以及后续可能上市的兆易创新等进行直接对比。

对比的维度将不仅限于估值(市盈率、市销率),更包括:谁在高增长、高毛利的工控和汽车电子领域布局更深、进展更快?谁的客户结构更优,品牌壁垒更高,更容易将成本压力传导下去?谁的研发能更快地转化为具有市场竞争力的高端产品?对于审慎的投资者来说,只有在确认公司拥有强大的“御风抗流”能力,且估值合理时,其中的机遇才真正值得把握。

文:毛婷