精测电子:预计2025年盈利8000万元-9000万元 同比扭亏

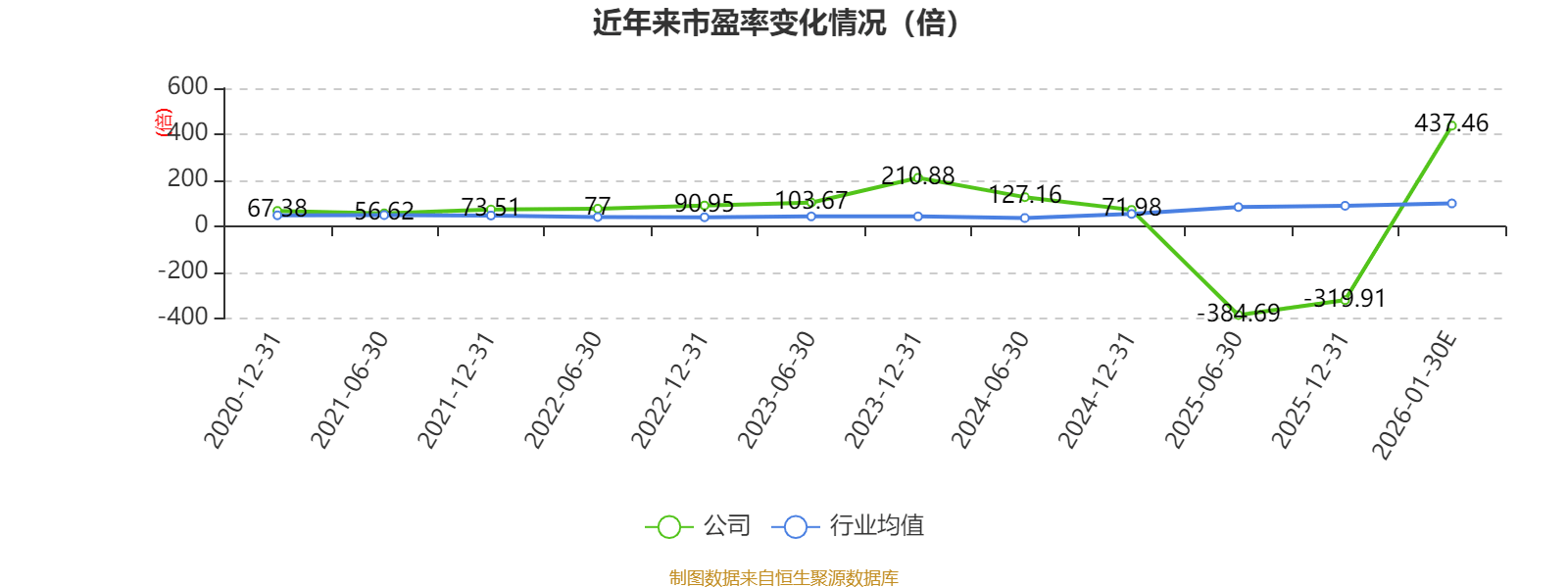

以本次披露业绩预告均值计算,公司近年市盈率(TTM)图如下所示:

资料显示,公司主要从事半导体、显示及新能源检测系统的研发、生产与销售。

据公告,公司业绩变动原因为, 1、报告期内,公司紧抓半导体设备国产化替代的关键窗口期,持续巩固并提升在半导体量检测领域的国内领先地位,进一步加大了对先进制程领域(14nm及以下)的研发投入和产品布局。随着前期高强度的研发投入进入业绩兑现期,公司技术产业化进程全面提速。报告期内,公司在半导体领域主要产品均实现规模化量产,交付能力显著增强,收入确认规模同比大幅增长。随着业务结构优化及经营效率提升,公司半导体板块盈利能力显著改善,新签订单、营业收入、净利润均同比实现大幅增长,经营质量全面向好。

公司半导体前道量测领域膜厚系列产品、0CD设备、电子東设备、半导体硅片应力测量设备、明场光学缺陷检测设备等核心产品均处于国内行业领先地位,其中膜厚系列产品、OCD设备、电子束设备等部分主力产品已完成7nm先进制程的交付及验收,目前更加先进制程的产品正在验证中。在明场光学缺陷检测设备领域,14nm先进制程工艺节点的明场缺陷检测设备验收工作进展顺利,在客户端28nm制程工艺节点的明场缺陷检测设备已在客户端完成验收。先进制程产品占公司整体营收和订单的比例不断增加,现已成为公司业绩的核心驱动力。半导体领域目前已成为公司业绩核心,公司对整个半导体领域行业以及公司在该领域持续快速增长充满信心。

2、2025年,平板显示行业复苏态势延续,终端应用需求稳步回暖。受益于LCD大尺寸及超大尺寸的产能扩张,叠加国内头部客户的G8.6代生产线投建,中大尺寸OLED领域资本开支上行,检测设备需求景气度持续改善。公司依托深厚的客户资源和技术积累,一方面不断深化与核心大客户的合作关系,挖掘传统显示市场需求,进一步巩固市场份额;另一方面,布局新型显示、精密光学仪器和汽车电子等业务领域,提升市场渗透率。报告期内,公司平板显示检测业务快速增长,在手订单充裕,通过持续优化客户结构和产品结构,毛利率提升明显,盈利能力显著增强。

3、报告期内,公司新能源业务仍面临亏损的压力与挑战。后续公司将进一步优化、调整公司的业务结构,聚焦半导体等优势领域。此外,报告期内公司投资收益相较于去年同期进一步减少(公司联营企业湖北星辰技术有限公司主要布局先进封装领域,目前处于快速投入期,报告期内湖北星辰投资收益相较于去年同期亏损进一步加大),对公司经营业绩形成一定拖累。

4、预计报告期内非经常性损益对当期净利润的影响约为5834.30万元,主要为政府补助收益。

指标注解:

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

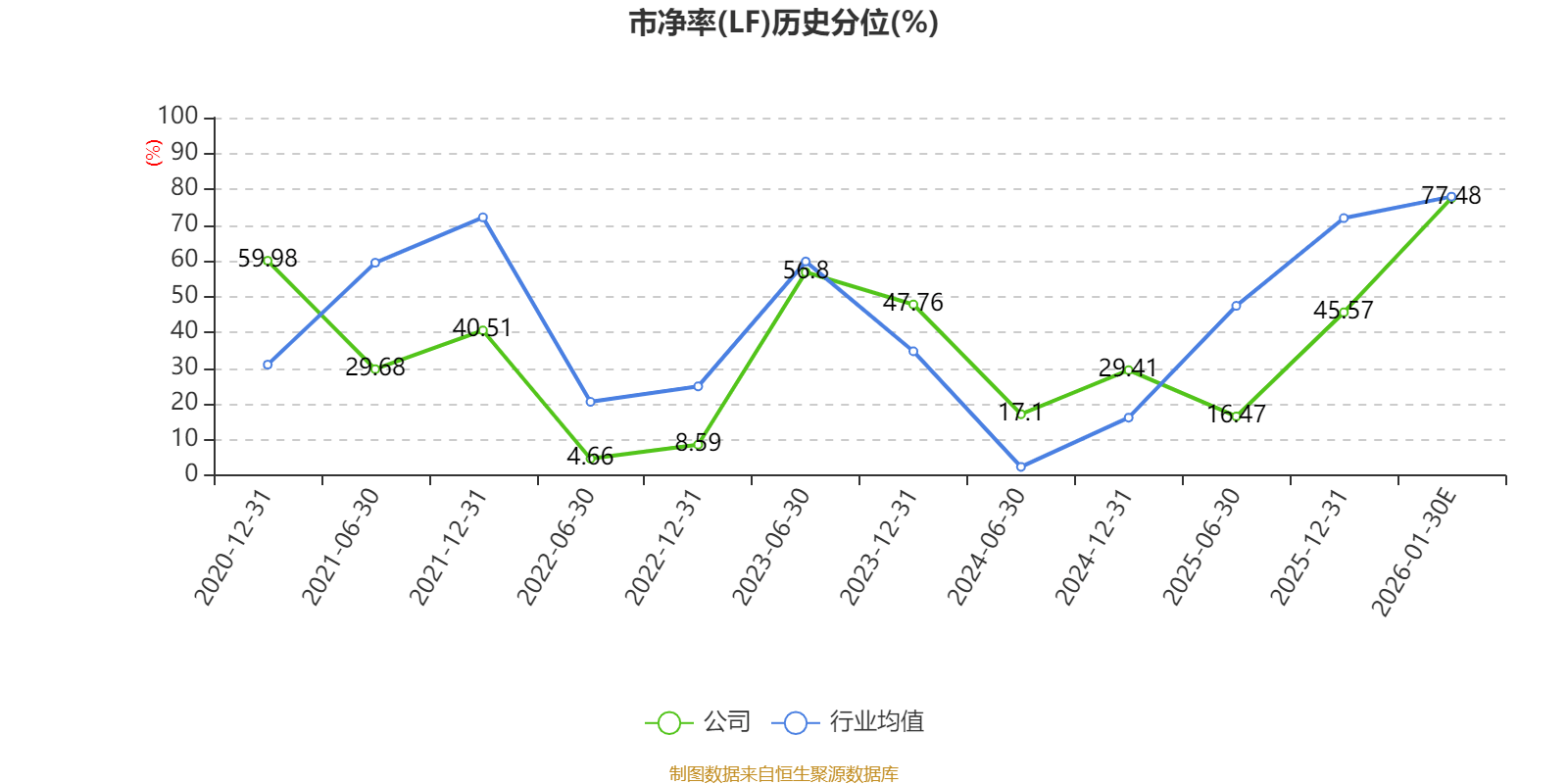

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

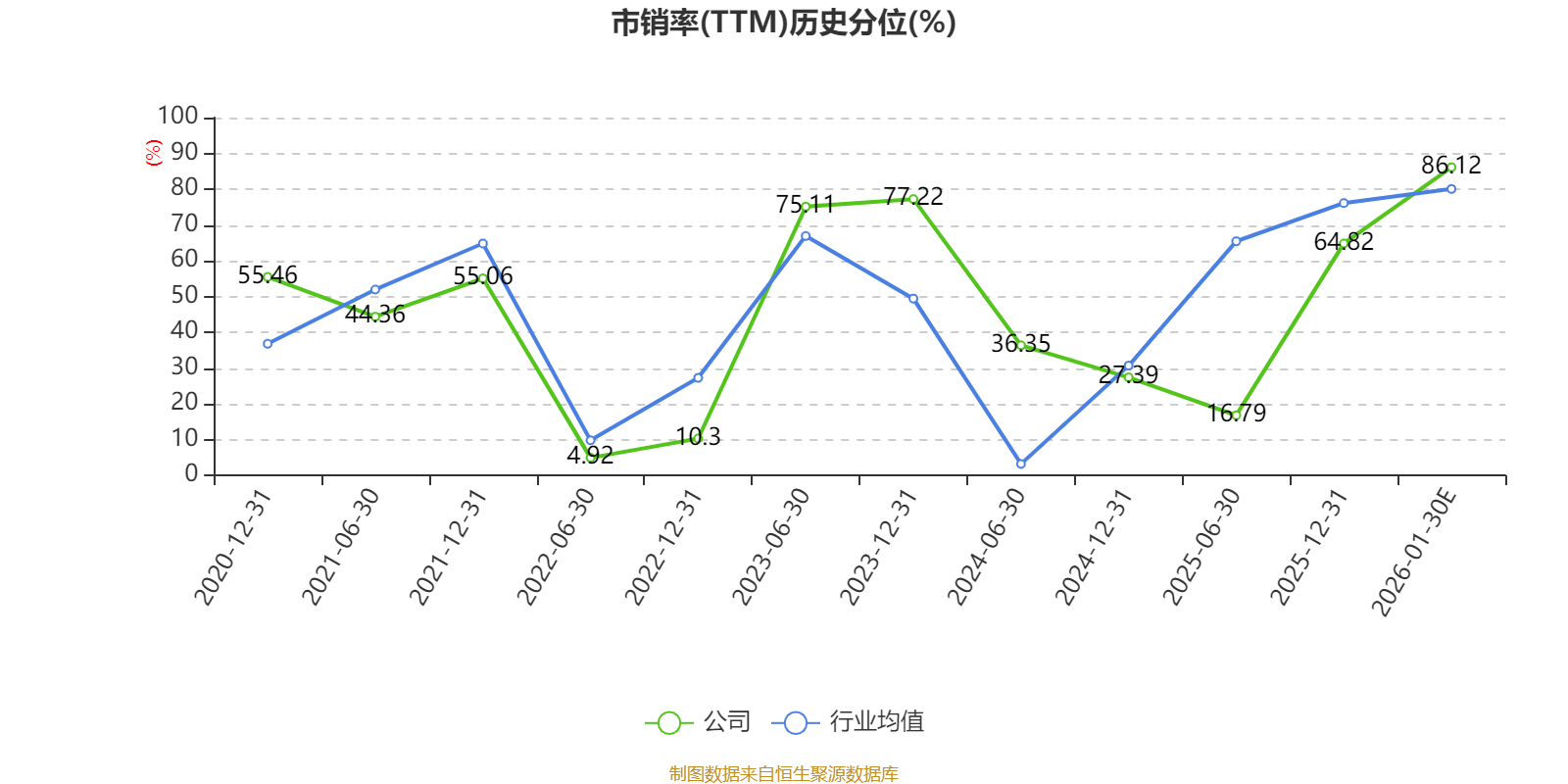

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

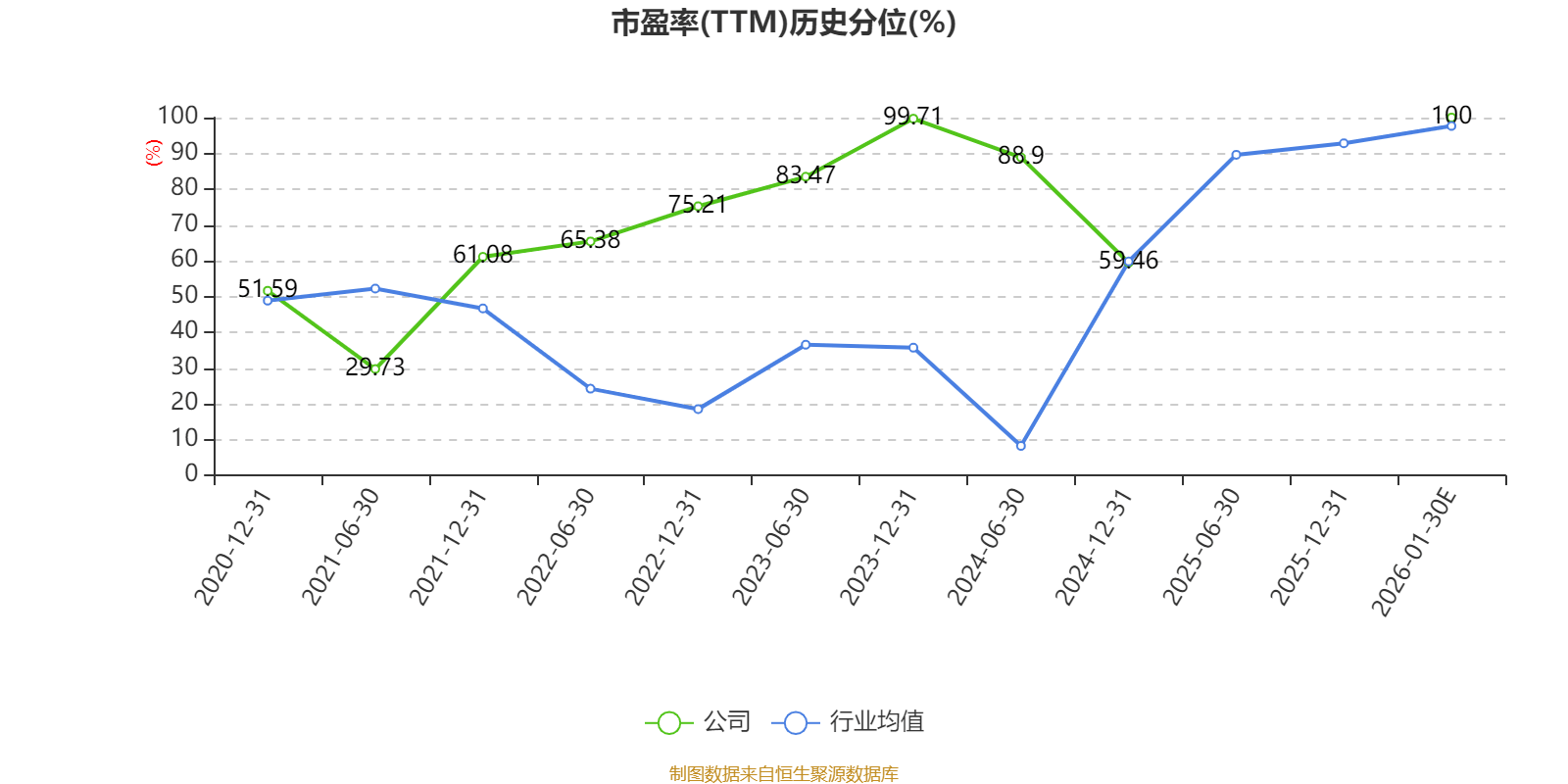

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。