2025中国信号链芯片上市公司研究报告 | 2025集微半导体大会

7月3日—5日,2025第九届集微半导体大会在上海张江科学会堂隆重举办。峰会期间,爱集微发布了22份细分行业深度研究报告,包括晶圆代工、封装测试、前道设备、后道设备、硅片、电子化学品、高端通用计算芯片等覆盖设备材料、设计、制造、封测全产业链。报告基于海量数据与量化分析,旨在为投资机构、企业及政策制定者提供精准的决策参考。

其中,《2025中国信号链芯片上市公司研究报告》聚焦全球半导体信号链芯片行业发展态势及中国上市公司企业表现,系统呈现了行业核心数据与发展态势,涵盖行业整体表现、市场规模、头部企业运营数据及未来趋势等核心内容。

报告显示,全球信号链芯片市场呈现稳健增长态势,根据IC Insights数据,市场规模将从2020年的88.02亿美元增至2025年的113.75亿美元,年复合增长率约5.3%。这一增长主要受益于物联网、工业4.0和汽车智能化浪潮的推动。区域性差异显著:北美市场由TI、ADI等巨头主导,占据技术制高点;亚洲市场则以增速领先为特征,中国表现尤为突出。

以下是报告内容精选:

市场规模与趋势

全球信号链芯片市场呈现稳健增长态势,根据IC Insights数据,市场规模将从2020年的88.02亿美元增至2025年的113.75亿美元,年复合增长率约5.3%。这一增长主要受益于物联网、工业4.0和汽车智能化浪潮的推动。区域性差异显著:北美市场由TI、ADI等巨头主导,占据技术制高点;亚洲市场则以增速领先为特征,中国表现尤为突出。

其中,ADC/DAC 竞争格局高度集中,主要由若干国际大型企业所主导。ADI 以其先进的技术和显著的品牌影响力,稳居市场领先地位。随着ADI对Maxim的收购完成,其市场份进一步扩大。同时,TI、CIRRUS和QUALCOMM等其他企业亦在市场中占据了不可忽视的地位,4家公司预计占到全球超90%市场份额。

根据 Mordor Intelligence的预测,该市场规模在2024年约达到56亿美元,并有望于2029年增长至75.3亿美元,为国内厂商提供了广阔的发展空间。

另据QYResearch数据,2023年全球信号链芯片接口产品市场销售额达到了126亿元,预计2030年将达到210.3亿元,年复合增长率(CAGR)为7.6%(2024-2030)。

中国信号链芯片市场呈现双重加速特征。根据WSTS数据,2024年市场规模达707亿元,同比增长12.76%,增速显著高于全球水平,预计到2029年将达到人民币1112亿元,复合年增长率为9.1%(2025年至2029年)。

这一增长动力主要来自三方面:

下游应用爆发:新能源汽车渗透率突破40%带动车规芯片需求,光伏逆变器和储能系统BMS对高精度电流检测芯片需求激增;

国产替代加速:在中美贸易摩擦和供应链安全考量下,工业与通信设备厂商国产化率要求从2020年平均不足10%提升至2023年30%以上,并逐年加大自主可控能力;

政策强力推动:“十四五”规划将高端模拟芯片列为攻关重点,大基金二期加大对设计企业投资。

市场结构正经历深刻变革。从模拟芯片市场看,未来5年,计算与存储、汽车电子市场规模称快速增长趋势,消费电子虽然仍占大头,但增速已放缓至3.3%。这一变化反映中国模拟芯片需求正从消费端向高端制造和战略新兴领域转移。信号链芯片作为模拟芯片的两大典型代表之一,也将向高端制造和战略新兴领域转移。

未来五年,中国信号链芯片市场将进入结构性增长期,复合年均增长率预计维持在9%以上,到2030年市场规模有望突破1200亿元。增长引擎主要来自三方面:

新能源产业需求:光伏逆变器年出货量超300GW,每台需6-8通道高精度ADC;储能系统BMS对16串以上模拟前端芯片需求旺盛,单系统价值量达$15。杰华特14串BMS AFE芯片已进入宁德时代供应链,2024年出货预计增长50%。

汽车智能化升级:L2+自动驾驶渗透率突破40%,单车摄像头数量达8-12个,带动视频传输芯片需求;800V高压平台普及推动隔离ADC用量提升30%。

高端医疗设备国产化:国产CT、MRI设备市占率从不足10%向30%迈进,推动125MS/s以上高速ADC需求。芯聚威SW80XX系列瞄准此市场,无杂散动态范围达95dB。

细分领域中,数据转换器(ADC/DAC)将呈现最强增长动能。高端工业与医疗设备对24位Σ-Δ ADC需求旺盛,5G基站建设带动1GSps以上高速ADC放量。该领域国产化率不足20%,替代空间巨大。线性产品中,高压运算放大器(40V以上)随汽车电驱和工业电机需求增长,年增速预计达18%。接口芯片则因集成化趋势增速放缓,但数字隔离器在新能源汽车和光伏中应用广泛,仍保持10%以上增长。

市场动态分析

信号链芯片市场在2023-2024年呈现结构性分化特征。价格方面,通用型产品(如低端运放、8位ADC)因产能过剩价格下跌10-15%,而高性能产品(24位Σ-Δ ADC、车规隔离器)价格坚挺甚至上涨5%。国产厂商采取差异化定价策略:征格半导体5G ADC价格较TI同类产品低15%-20%,且提供定制化服务,快速抢占基站市场。这种价差源于三方面因素:首先,国产企业研发成本较低,团队本土化;其次,免进口关税;最后,政策补贴使企业可承受较低毛利率。

根据弗若斯特沙利文报告,2024年中国模拟芯片市场规模达到1,953亿元(包括信号链芯片及电源管理芯片)。下表是按2024年模拟芯片产品收入计算的中国模拟芯片市场公司排名。

全球信号链芯片市场呈现寡头垄断格局,TI与ADI合计占据全球市场份额的60%以上。在技术壁垒最高的数据转换器领域,ADI市占率达38%,TI占32%,其他欧美企业如瑞萨、英飞凌等占据剩余25%,中国企业份额不足5%。这种格局源于长期技术积累和生态壁垒:欧美企业拥有超过40年的IP积累,产品覆盖全精度(8-24位)和全速率(1kSps-5GSps)范围,且通过提供完整参考设计方案绑定客户。

根据弗若斯特沙利文报告,2024年中国数字隔离类芯片市场规模达到人民币71亿元,纳芯微在中国数字隔离类芯片市场排名第2名;在所有fabless公司中排名第1名;在中国公司中排名第1名。下表是2024 年按隔离类模拟芯片产品收入计算的中国数字隔离类芯片市场公司排名。

中国信号链芯片企业尽管起步较晚,但通过差异化创新和本土化服务,在特定领域实现突破。根据技术路线和市场定位,可分为三类企业:

平台型布局企业:以思瑞浦、纳芯微为代表,产品线覆盖信号链全链路。纳芯微已构建“测量-调理-转换”完整产品矩阵,2024年其电流传感放大器NSCSA285在光伏逆变器市场占有率突破20%。思瑞浦则通过并购扩充接口芯片产品线,工业级隔离器年出货量超亿颗。

细分领域专精企业:聚焦高壁垒细分市场,如芯聚威专注医疗前端芯片,其SW301X心电AFE系列在可穿戴设备市场占有率达30%;征格半导体专攻高速高精度ADC,ZGADX010X系列5G模数转换器性能对标ADI AD9208,价格低15%。

垂直整合型企业:结合系统解决方案优势,如杰华特依托电源管理技术积累,推出BMS AFE+ADC组合方案,打入动力电池市场。

中国半导体上市公司数据方面,《报告》以圣邦股份、上海贝岭、纳芯微、艾为电子等10家上市企业为样本,单独拆分了每家公司信号链芯片业务的财务数据,构建了全方位对标体系。

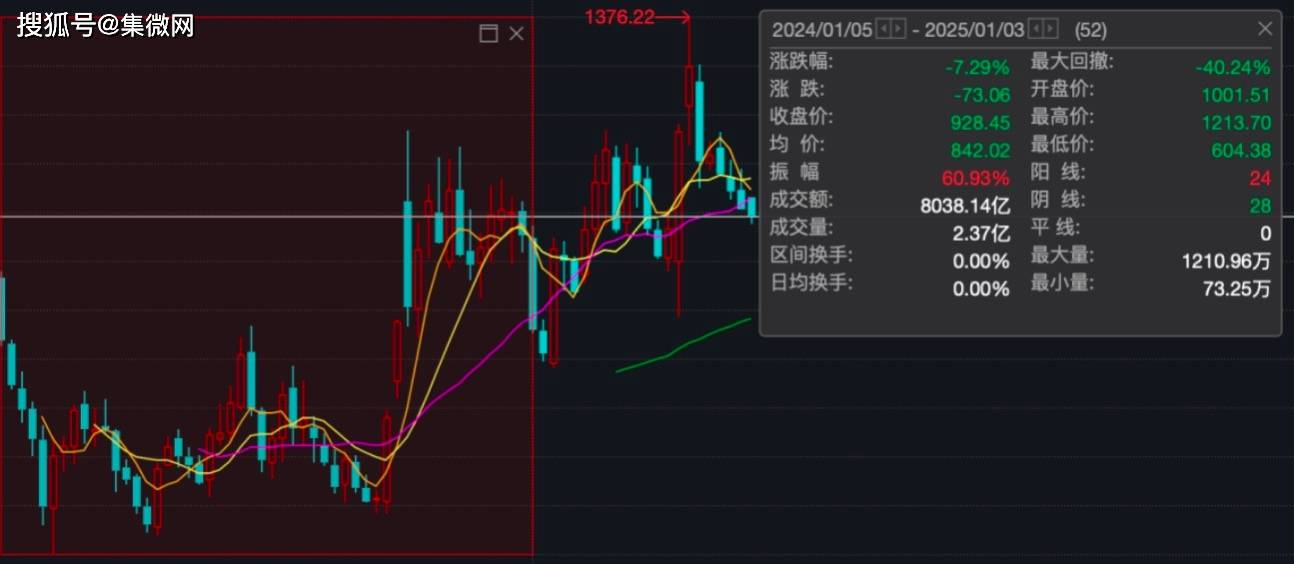

报告显示,2024年,信号链芯片行业上市公司总收入50.17亿元,同比增长28.04%,毛利率约48.57%,研发占比为33.66%。股价方面,行业全年震荡调整,年末较年初下跌7.29%。

以下是报告内容精选:

财务数据分析

(1)整体财务表现对比:

注:本表中“营业收入”、“毛利”为该公司信号链芯片产品的营业收入与毛利。

2024年,信号链行业上市公司总收入约为50.17亿元,同比增长28.04%(中位数);毛利润约为22.82亿元;毛利率平均值约为48.57%,研发占比平均值约为33.66%。

从营收表现来看,营业总收入前三的企业分别是圣邦股份(11.65亿元)、思瑞浦(9.75亿元)、纳芯微(9.63亿元)。

营收同比增长前三的企业分别是:芯海科技(137.11%)、艾为电子(40.93%)、纳芯微(36.57%)。

从毛利润表现上来看,盈利前三名的企业分别是:圣邦股份(6.79亿元)、思瑞浦(4.88亿元)、纳芯微(3.62亿元)。

从毛利率来看,前三名的企业是晶华微(77.97%)、力芯微(60.44%)、圣邦股份(58.30%)。

从研发费用占比来看,前三名的企业是晶华微(54.12%)、思瑞浦(47.32%)、希荻微(46.31%)。

(2)营运能力对比:

从营业周期来看,营业周期最长的三家是晶华微(420.03天)、思瑞浦(290.48天)、纳芯微(279.08天);营业周期最短的三家是艾为电子(120.00天)、帝奥微(194.03天)、上海贝岭(216.60天)。

从存货周转天数来看,存货周转天数最长的三家是晶华微(360.18天)、思瑞浦(231.79天)、圣邦股份(228.95天);存货周转天数最短的三家是艾为电子(111.69天)、力芯微(135.47天)、上海贝岭(137.19天)。

从应收账款周转天数来看,应收账款周转天数最长的三家是力芯微(81.63天)、上海贝岭(79.41天)、希荻微(77.43天);应收账款周转天数最短的三家是艾为电子(8.31天)、圣邦股份(21.47天)、帝奥微(29.88天)。

从应付账款周转天数来看,应付账款周转天数最长的三家是希荻微(83.04天)、思瑞浦(70.71天)、芯海科技(68.69天);应付账款周转天数最短的三家是上海贝岭(51.97天)、帝奥微(55.81天)、晶华微(57.27天)。

股价表现

2024年,信号链芯片行业股价表现震荡调整,年末相比年初下跌7.29%,振幅60.93%,最大回撤-40.24%。以1000点为基准价,最高价1213.70(10月11日),最低价604.38(2月8日)。

从个股来看,2024年末,市值最高的是圣邦股份(387.23亿元),排列前五的还有上海贝岭(281.30亿元)、纳芯微(185.71亿元)、艾为电子(162.45亿元)、思瑞浦(122.66亿元)。

相比2024年初,上涨的企业是上海贝岭(180.47%)、艾为电子(1.23%);跌幅前三的企业分别是希荻微(-37.01%)、思瑞浦(-36.77%)、芯海科技(-24.25%)。

从市盈率来看,除了亏损企业,截至2024年末市盈率最高的是帝奥微(7462.65)。

另外,报告还单独详细解析了10家上市公司2024年各自业绩表现。

具体详情请关注报告全文

具体请查询集微报告