中国银河:给予水晶光电买入评级

中国银河证券股份有限公司高峰,钟宇佳近期对水晶光电进行研究并发布了研究报告《水晶光电2025年半年度报告点评:AR光学核心企业,业绩稳健增长》,给予水晶光电买入评级。

水晶光电(002273)

事件:公司披露2025年半年度报告。2025年上半年,公司实现营业收入30.20亿元,较去年同期上升13.77%;归属于上市公司股东的净利润5.01亿元,较去年同期上升17.35%。

消费电子业务稳健成长,汽车电子(AR+)放量:2025年上半年,公司业绩表现稳健,在保持消费电子业务优势的同时,积极向车载光学和AR/VR领域拓展。分产品来看,公司消费电子产品仍然是营收的基本盘,2025年上半年该板块实现营收25.43亿元,占总营收的84.93%,同比增长12.80%。车载光电和AR/VR是公司第二和第三成长曲线,2025年上半年实现营收2.41亿元,占总营收的5.08%,同比增长79.07%。展望未来,公司业绩仍将受益于消费电子业务的稳定表现和光学产品的持续升级,同时,车载光学和AR/VR业务的放量将推动公司进入新一轮成长周期。

盈利能力良好,全球化布局加速推进:2025年上半年,公司毛利率为29.46%,同比上升1.86pct;净利率为16.81%,较上年同期上升0.25pct。分产品来看,公司消费电子产品毛利率为29.52%,较上年同期增长1.69pct;汽车电子(VR+)产品毛利率为25.24%,同比增长16.79pct,盈利能力逐步提升。公司在日本、中国台湾、韩国、新加坡、美国、德国等地均设立子公司或办事处,深入挖掘开拓海外市场。2025年上半年,公司越南生产基地完成二期产能扩建,新增高端滤光片生产线,打造辐射东南亚市场的核心制造枢纽;非手机领域的薄膜光学面板越南生产线也完成了产能爬坡并实现量产。

技术护城河拓宽,“十五五”发展战略引领公司发展新阶段:2025年上半年,公司在技术布局方面取得了长足的进步。在光学元器件领域,北美大客户涂布滤光片项目,攻克多项技术难关,突破行业技术壁垒,成功实现量产;在半导体光学领域,公司持续深耕技术打造3D视觉全栈方案,突破机器人市场技术壁垒,抢占头部客户份额;在AR/VR业务领域,作为战略项目的反射光波导技术,通过核心工艺攻关与NPI产线建设,成功打通量产路径并与头部企业达成深度合作;衍射光波导领域深化与Digilens的技术协同,升级体全息产线并实现小批量商业级应用落地。公司还提出“十五五”发展战略,在持续夯实消费电子、车载光电、AR/VR三大成长曲线的同时,积极布局泛机器人、医疗光学等新兴领域,致力于成为集元器件、模组及整体解决方案于一体的一站式光学专家。整体来看,公司在消费电子、车载光学、AR/VR等多个赛道具备了强大的竞争力,为未来的持续成长奠定了坚实的基础。

投资建议:预计公司2025至2027年分别实现营收70.03/83.74/98.42亿元,同比增长11.56%/19.58%/17.52%,归母净利润分别为11.67/14.35/17.19亿元,分别同比+13.35%/22.91%/19.78%,EPS分别为0.84/1.03/1.24,当前股价对应2025-2027年PE为32.38x/26.34x/21.99x,维持“推荐”评级。

风险提示:AR眼镜推广和渗透不及预期的风险;新品验证、量产节奏不及预期的风险;消费电子复苏不及预期的风险;大客户依赖的风险;国际贸易的风险。

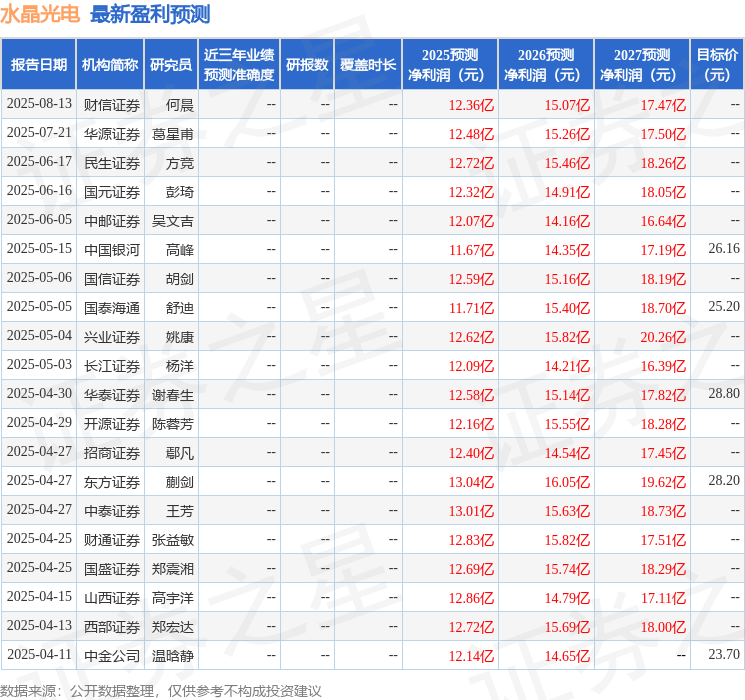

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级7家。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。